Quando o João Bastos escreveu este artigo pela primeira vez, em 2011, estavamos numa situação em que o indexante dos principais créditos (EURIBOR) estava numa trajetória ascendente. Aliás, como poderá constatar nas tabelas abaixo que optámos por manter. Recomendamos que veja a evolução da média da EURIBOR para perceber como as coisas mudaram.

A situação na Europa está diferente daquela que viviamos em 2011, pelo menos do ponto de vista das taxas de juro. Se na altura as taxas estavam a subir atualmente as taxas não param de cair, estando mesmo a atingir valores negativos (o que vai provocar vários problemas jurídicos aos bancos). No entanto, a queda a que estamos a assistir não irá durar para sempre. E quando parar o único caminho é a subida. E nessa altura temos de estar preparados. O nosso orçamento familiar tem de estar pronto.

O que se Vivia com a Subida das Taxas de Juro

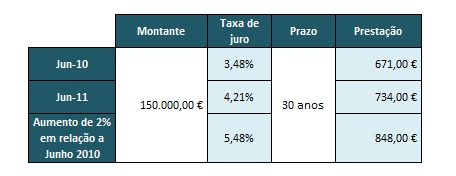

Um aumento gradual dos indexantes juntamente com spread’s elevados são uma verdadeira bomba para o orçamento familiar. Como exemplo, deixo-vos esta simulação de crédito habitação com taxa de juro indexada à euribor a 6 meses cotada Junho de 2010 com um spread de 2,5%, para um capital financiado de 150.000 euros e prazo de 30 anos.

Um aumento de mais de €175. O que fazer?

Poderá já hoje começar a preparar-se para o futuro e precaver-se para eventuais dificuldades financeiras. Mesmo que preveja que não irá possuir dificuldades financeiras, aplicar algumas dicas significa ganhar dinheiro a médio prazo.

1- Crie um Orçamento Familiar

Definitivamente este é o ponto de partida, pois irá necessitar de optimizar os seus gastos para conseguir precaver-se para dias difíceis. Começar por identificar todas as variáveis do seu orçamento familiar e optimiza-las é o procedimento correto. O melhor conselho que pode obter na gestão do orçamento doméstico é procurar a resposta à pergunta “ É realmente necessário?” para cada rubrica do orçamento e consoante a resposta determinar a sua redução ou eliminação.

2- Tenha um Fundo de Emergência

Por outras palavras, crie um fundo de emergência para momentos difíceis da vida, e comece a poupar até atingir 6 meses de encargos que possui e dos quais não pode viver sem eles. Como segurança coloque mais algum dinheiro para despesas extra.

3- Veja Quais são os Seus Créditos

Se possui apenas o crédito habitação, então não necessita de elaborar esta listagem. No entanto, se possui um crédito pessoal ou vários, cartões de crédito, cartões de lojas com linha de crédito, entre outros, elabore um orçamento de crédito, com toda a informação necessária sobre estes créditos, nomeadamente, capital em divida, data de inicio e data fim, valor da prestação, taxa de juro.

Possuindo a sua relação de crédito concluída (entre no site do Banco de Portugal e veja quais os créditos que tem atualmente), analise cada crédito, em função da taxa de juro ou do montante em dívida e elabore uma estratégia do tipo, reduzir a taxa de juro, amortizar créditos menores, ou nos casos mais difíceis, consolidar créditos.

4- Pondere Renegociar os seus Créditos

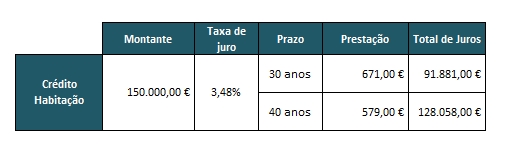

Se prevê que irá deixar de cumprir com as suas responsabilidades caso a taxa de juro suba, então poderá ser o momento ideal para negociar com o seu banco algumas variáveis sendo a principal o prazo do seu crédito, isto porque os bancos mais facilmente aceitam este tipo de alteração se não existir incidentes no cumprimento.

Todavia, tenha sempre presente que esta solução é uma solução temporária pois, significa maior encargo financeiro na medida em que, mais prazo é igual a mais juros.

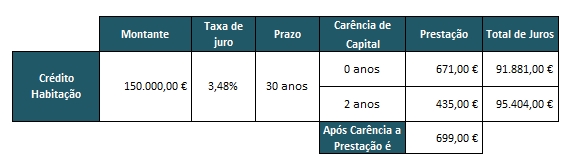

5- Período de Carência para Emergências

Mais uma dica que fica cara ao cliente, no entanto alivia imenso a prestação mensal durante o período de carência, ficando o cliente com a possibilidade de organizar melhor as suas finança pessoais e proteger-se para o futuro. Sim, proteger-se para o futuro, porque após o período de carência a prestação mensal é bastante superior à prestação de um crédito sem carência, exigindo um maior esforço financeiro.

Exemplo:

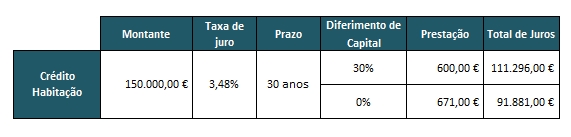

6- Diferir Capital para Melhores Dias

Esperar pelo futuro para pagar a maior fatia do crédito significa pagar menos no presente. Este é o objectivo do diferimento de capital, transferir parte do capital em divida para amortizar no futuro. Contudo terá de pagar juros desse capital até à data de pagamento do mesmo, ficando o crédito mais caro.

É muito utilizado no crédito habitação porque permite uma menor prestação durante todo o prazo, sendo que no final do mesmo, terá que suportar a percentagem de diferimento que contratou.

Exemplo:

Como já referimos, algumas destas dicas podem representar o aumento do custo do crédito. No entanto, tendemos a dizer que a sua aplicação pode ser a diferença entre pagar ou não pagar o seu crédito. Adicionalmente, pode ser a diferença entre pagar ou não pagar as suas despesas de alimentação ou de saúde.

Se é sua preocupação reduzir as suas prestações financeiras para se precaver do aumento dos custos então sugerimos que leia os artigos que falam das duas mais poderosas armas para cortar custos financeiros:

- Crédito consolidado – O que é e para que serve – Perceba em poucas linhas o que é o crédito consolidado, as suas potencialidades e os seus perigos;

- Como reduzir prestações – Através da negociação com o seu banco é possível reduzir custos financeiros em mais de 30% (em média). Veja algumas das estratégias que a Reorganiza desenvolve. Se quiser, pode também marcar aqui a sua consulta de diagnóstico financeiro gratuito.

tudo bem? gostei muito do seu site, parabéns pelo conteúdo. 😉