Está indeciso sobre qual a melhor alternativa, comprar ou arrendar casa? Esta é uma pergunta frequente, apesar do estado atual do mercado de arrendamento. Neste artigo, apresentamos vantagens e desvantagens associadas à compra e ao arrendamento de casas.

Será Que a Resposta é Preto ou Branco?

É impossível existir um consenso claro quanto à melhor alternativa. É certo que cada caso é um caso e que para tomarmos a melhor decisão temos de fazer contas e ter em atenção a diferentes fatores não matemáticos, porque nem tudo se resume a contas. Resta reforçar que a compra de casa para habitação própria deve ser vista mais pela utilidade que lhe está associada e não tanto como um investimento.

Vale a Pena Comprar Casa?

Muitas pessoas defendem a lógica de compra de casa por um conjunto de motivos, sendo de destacar 3 motivos principais para compra de casa:

- Estamos a pagar um ativo que acaba por ficar para nós, mesmo que apenas ao final de vários (muitos) anos;

- A prestação ao banco é, maioria das vezes, bastante inferior ao valor da renda paga a um senhorio;

- A casa vai acabar por valorizar e o seu dono acaba por ganhar com essa valorização (não é garantido, mas tendemos a concordar que o preço do imobiliário tende a acompanhar a inflação);

É um facto que a compra de uma casa resulta na posse futura desse ativo. Contudo, a compra de uma casa tem um custo de oportunidade que importa medir. Na prática, ao colocar o dinheiro na sua casa não irá poder coloca-lo em investimentos alternativos que acabam, também eles, por gerar rendimentos. Resta perguntar: é interessante ser dono, mas a que preço?

Não Podemos Desvalorizar os Custos de Ter Casa Própria

Se é um facto que a compra de casa resulta, a prazo, na posse desse ativo (quando acabarmos por pagar o crédito habitação) também é verdade que o valor da prestação bancária tende a ser muito inferior ao valor da renda que pagamos a um senhorio. No entanto, o custo de uma casa inclui muitos outros custos como os impostos, as obras de melhoria, o seguro de vida crédito, o seguro multirriscos habitação, o condomínio, entre outros. Estes outros custos são demasiado relevantes para serem ignorados.

A valorização do imóvel não é garantida

Referimos que os imóveis tendem a acompanhar a inflação (ou subida generalizada dos preços numa economia) mas este facto não é garantido. É verdade que durante muitos anos as casas beneficiaram de uma valorização apreciável. Mas há alturas de queda de preço, que pode também ser forte, ditado pelas leis da oferta e procura. Aliás, a valorização dos imóveis depende de inúmeros fatores como a demografia, a taxa de emprego, a qualidade do imóvel, entre muitos outros.

Custos e Desvantagens da Compra de Casa

Apesar de existirem vantagens na compra de casa para habitação própria (não referimos anteriormente mas termos uma casa no nosso género, com a nossa decoração e disposição e vê-la a crescer com a família também é positivo, apesar de não ter valor) é de notar a existência de custos e outras desvantagens associados à compra de casa:

- Carga fiscal – O simples ato de compra de casa acarreta logo à partida um custo que representa entre 6% a 10% do valor do imóvel. Ou seja, numa casa de €100.000 terá um custo entre escritura, IMT e afins de €6.000 (dinheiro que poderia estar investido a render juros). A acrescer a este valor temos ainda o IMI e outras taxas municipais que também pesam no seu orçamento;

- Burocracia – A compra e manutenção de casa tem associada uma carga burocrática expressiva;

- Custos de manutenção – A compra de uma casa implica a sua manutenção ao longo dos anos. Pinturas, canos rotos (que podem ser pagos pelo seguro multirriscos, é certo), obras no condomínio, infiltrações, entre outros. Todas estas obras são a cargo do dono da casa;

- Seguros – Ao comprar uma casa tem de suportar um seguro de vida (cujo prémio aumenta com a sua idade) e um seguro multirriscos. Sendo um custo, podemos olhar antes como um investimento já que conferem-nos um conjunto de garantias muito interessante;

- Fraca mobilidade – A compra de casa tem associado um compromisso de médio/longo prazo. Na prática, se compra uma casa tenderá a ficar “preso” a essa casa. Em situação de desemprego, de mudança geográfica de emprego, crescimento da família, má vizinhança, etc, não poderá mudar com facilidade.

Como Avaliar Financeiramente a Decisão de compra?

Ao olhar para a decisão de compra deverá olhar para o valor da utilidade de viver na casa. Na prática, se viveu 3 anos numa casa e se a vendeu pelo mesmo valor do que o valor de compra, terá ganhado ou perdido dinheiro? Um pequeno exemplo, retirado do nosso “Manual das Finanças Pessoais” pode ajudar a clarificar esta situação:

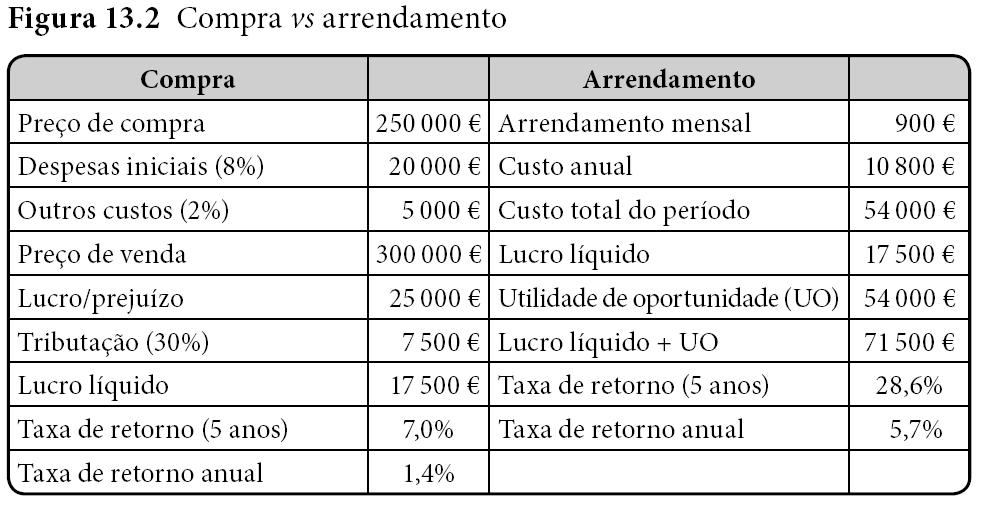

Imagine que compra uma casa por 250 000 € e que, em despesas iniciais e outros custos, paga aproximadamente 10% do valor inicial de compra. Imagine igualmente que vende a casa, dentro de cinco anos, por 300 000 €. Deste modo, conseguirá um lucro de 25 000 €, o que dá, assumindo uma taxa de imposto de 30%, um lucro líquido de impostos de 17 500 €. Fazendo umas contas rápidas, ficamos a saber que a taxa de retorno total é de 7% e que o retorno anual será perto de 1,4%. De notar que neste exemplo não consideramos as eventuais isenções de pagamento de mais-valias, a fator de valorização do imóvel nem a taxa de imposto de cada família.

Não é preciso ser um génio para perceber que esta taxa de retorno é muito baixa e que, na maioria dos anos, nem chega para suprir a subida do nível geral de preços. Claramente que este seria um péssimo investimento.

Mas seremos razoáveis ao assumir apenas aqueles valores? Não deveremos considerar, igualmente, a utilidade que obtemos por viver na nossa casa?

E como devemos avaliar essa utilidade? Um dos principais motivos da compra de uma casa é nela habitar. Ao fazê-lo, evitamos pagar um arrendamento de uma casa ao seu proprietário. Assim, a melhor forma de avaliar a utilidade da compra de casa será pelo valor da renda que deixamos de pagar. Neste caso, assumimos que o valor do arrendamento mensal de uma casa com as mesmas características seria de 900 €. Assim, incorreríamos num custo anual de 10 800 €, o que perfaria um valor em cinco anos de 54 000 €. Este é o valor que atribuiríamos à utilização da casa, para efeitos de habitação.

Fonte: Manual das Finanças Pessoais, Arcádia Editora

Qual a Melhor Alternativa?

O que concluir? Não existe uma alternativa melhor do que a outra em todas as situações. Temos de fazer contas e analisar cada situação específica analisando as diferentes formas de financiar o seu investimento. Tendemos a concordar que em momentos em que o dinheiro é tão barato, poderá ser vantajoso comprar uma casa com recurso ao crédito habitação. No entanto, deveremos ter muitas cautelas quanto ao preço de compra e aos demais custos associados. Por exemplo, escolher o melhor crédito habitação e o melhor seguro de vida crédito.