As oportunidades de investimento estão ai, como sempre estiveram, no mercado onde a incerteza e a instabilidade estão presentes a toda à hora.

Quem investe em acções, há muito já sentiu o peso dessa instabilidade e necessitou de muito sangue frio para tomar as decisões certas nos momentos certos.

Mesmo quem investe em fundos de investimento, pode até estar agora a sorrir, mas há pouco menos de 3 anos estaria com as mãos na cabeça ao vivenciar tal desvalorização. É certo que nem todos os fundos desvalorizaram e nem todas as acções perderam terreno. Em economias existem ciclos e contraciclos, uns seguem a tendência outros contrariam a tendência. Isso é compreensível.

No entanto, neste preciso momento, na sua deslocação a um banco com intuito de fazer uma poupança ou construir um plano de investimento, será abordado com uma panóplia de produtos financeiros, mais ou menos complexos e com rentabilidades de encher o olho.

Este produto é facilmente apresentado ao cliente como um produto com potencial. Efectivamente existe potencial, mas será que valerá a pena?

REGRA N.º1 – Não Subscrever o que Não Entende

Tudo bem, sabe o que quer dizer fundo de acções nacionais, mas será que sabe o que é um fundo de investimento. Mais propriamente, saberá tudo sobre o fundo de acções nacionais que lhe estão apresentar. Sabe os custos, a politica de investimento, a rentabilidade histórica, entre outros.

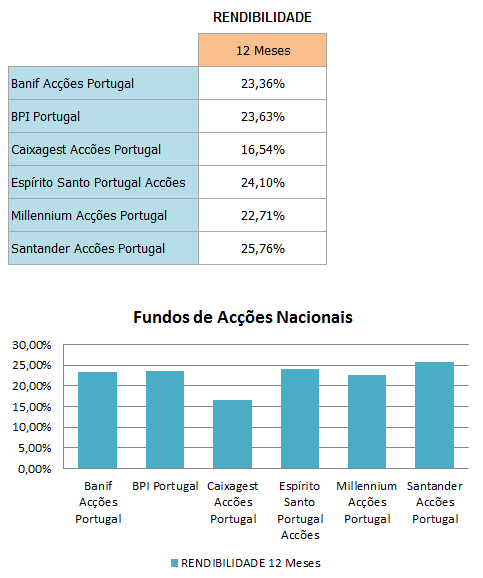

A grande maioria das vezes, subscreve-se um fundo de investimento sabendo apenas a rentabilidade dele histórica e num prazo histórico muito curto. Veja o seguinte exemplo de fundos de investimento em acções nacionais em determinada data:

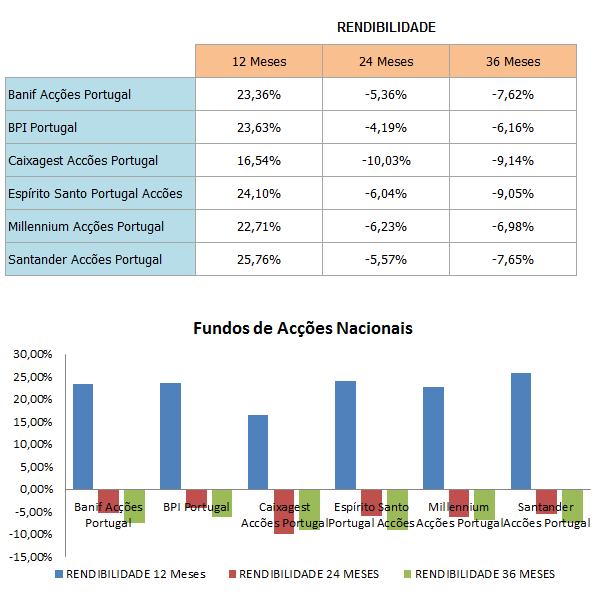

Agora Veja a Rentabilidade Histórica num Dado Momento

Como pode verificar o panorama é completamente diferente em termos históricos, o que significa que um acompanhamento atento é fundamental neste tipo de produtos. Deste modo, pergunto, será que todos os clientes bancários acompanham a rentabilidade dos seus fundos de investimento?

REGRA N.º2 – Avalie os Prazos

Existem fundos de investimento para todos os gostos e todos os prazos. Os fundos de acções nacionais são fundos de médio prazo, como por exemplo, investimentos entre 2 a 6 anos. Aplicar uma única vez o seu dinheiro no fundo poderá significar perda de rentabilidade futura, pois o fundo pode não valorizar o pretendido e até mesmo desvalorizar.

O conceito neste tipo de produtos financeiros é o mesmo das acções, efectua-se compras e vendas consoante a evolução do mercado. Afinal eles actuam no mercado.

Mas outros fundos são apresentados aos clientes, com caracterisiticas semelhantes ou bastantes diferentes. A regra é a mesma, estou à vontade com o risco, reconheço que rendibilidades passadas não são garantia de rendibilidades futuras, sei o prazo de investimento recomendado, entre outros.

REGRA N.º 3 – Simplificar

Sempre defendi os ETF ou Exchange Trade Funds, pois como trackers que são acompanham a evolução de um determinado índice.

Por exemplo, se não compreende muito bem um fundo de acções nacionais, ou não confia plenamente na eficácia da Equipa Gestora do Fundo, então um ETF sobre o Índice PSI 20 poderá ser a solução ideal para o seu dinheiro.

Dificilmente Existirá um Fundo de Investimento que no Longo Prazo Supere o Mercado.

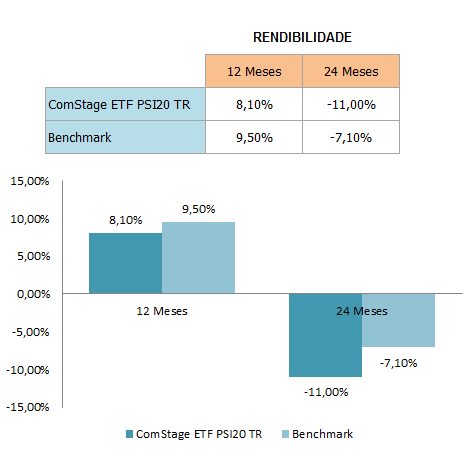

Voltando ao nosso exemplo acima com 3 anos de rentabilidade histórica e comparando com a evolução do ETF ComStage ETF PSI20 TR que replica o PSI 20, veja os números, tendo em conta que o ETF teve data de inicio Agosto em 2010, ou seja, possui dois anos de actividade:

Como pode verificar os fundos de acções possuem uma prestação média melhor que o ETF, no entanto, há que considerar que o ETF deu inicio em plena crise económica e financeira, onde os mercados reagiram negativamente aos diversos programas de ajustamento. O seu primeiro ano de actividade teve um desvio significativo do benchmark pois iniciou em Agosto de 2010. Todavia, no segundo ano, já acompanha de perto o Benchmark e, como o objectivo é a replicação, irá ser assim no futuro.

Voltando à afirmação aceite por todos os investidores, dificilmente existirá um fundo de investimento de gestão activa que baterá o mercado/benchmark no longo prazo.

Qual Escolheria? Como Iria Gerir o seu Património Financeiro?

Se por ventura ainda não sabe procure livros sobre o tema numa qualquer livraria. Existem imensos livros que o poderão ajudar a compreender melhor os investimentos.

Os fundos de investimento não pagam dividendos? e os ETFs pagam dividendos?

Obrigado.

Bom dia

Depende do produto. Tipicamente os Fundos de Investimento não distribuem rendimentos. O que fazem é capitalizar os dividendos que recebem das empresas/ações de que são detentores. O investidor depois pode vender parte ou totalidade e com isso obter rendimentos.

Os ETF são fundos de investimento cotados. Logo, o mecanismo de funcionamento é em tudo semelhante.

Cumprimentos